|

隨機指數 (STC)

隨機指數 (STC)

- 隨機快步指數(Fast Stochastics) : 短線投資

- 隨機慢步指數(Slow Stochastics) : 中長線投資

隨機指數(STC)所發出的買賣訊號很多時極為準確,所以在技術分析而言,是較受重視的。隨機指數(STC)的作用有兩個重點:

- 在適當時發出買入或沽售的訊號

- 指出市勢是否屬於超買或超賣

隨機指數(STC)的基本應用和分析方法:

- 隨機指數(STC)永遠是在零至100的範圍內上落波動,於垂直座標的50劃出一條線,稱為「50線」。而另外兩條線,即%K線及於%D線,則作為反映其趨勢。

- 一般而言,零至20為超賣區,而80至100則為超買區。若%K及%D線同時上升至80時,價位開始呈現超買現象;反之,如%K及%D線同時下跌至20時,價位便開始呈現超賣現象。而50線是作為市勢好淡的分界線,上破50時市勢向好,下破50時則向淡。

- 當 %K 線上升至超買區水平,將反映市場之強勢,而當%K線由80之上回落時,雖然未必表示市場轉勢,但可反映市場將會出現一個頂部。反之,當%K線由20之下回升時,則反映市場將會出現一個底部。

- 隨機指數(STC)主要買賣訊號由%K及%D兩條指標發出。當隨機指數(STC)在超賣區附近,若%K線上破%D線時,可作為一個買入訊號。當隨機指數(STC)在超買區附近,若%K線下破%D線時,可作為一個沽貨訊號。

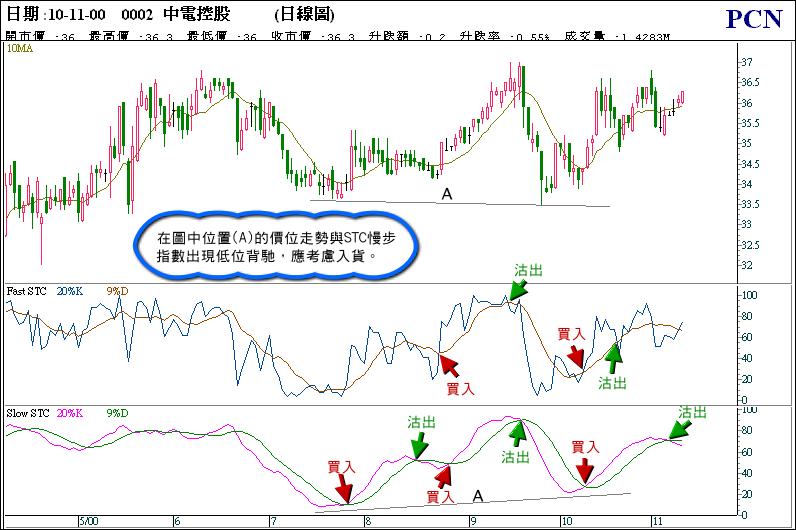

- 隨機指數(STC)與其他超買超賣的分析指標一樣,經常會在市勢逆轉之前,出現與價位的背馳情況(見圖)。亦即是當市場趨勢即將見頂之前,價位走勢仍一浪高於一浪,但隨機指數(STC)則出現一浪低於一浪的形態時,屬於高位背馳,應考慮沽貨。而當市場趨勢即將見底之前,價位走勢一浪低於一浪;相反,隨機指數(STC)一浪高於一浪時,屬於低位背馳,應考慮入貨。

隨機快步指數(Fast STC)和隨機慢步指數(Slow STC)的應用和分析相同,投資者可作為短線及長線投資之分。而常用的隨機指數(STC)日數分為:

- %K 線 : 20日

- %D 線 : 9日

隨機指數(STC)公式之設計是經過巧妙安排,它無疑是一種良好的技術分析工具,可惜,它仍是無法脫離一般分析工具的缺點。尤其在牛熊市道更是難以確定。在大部份情況下,牛市所出現之熊差離走勢與熊市所出現之牛差離走勢更為不可靠。因此,分析者在運用隨機指數(STC)時亦需要配合每週資料(週線圖),甚至是每月資料(月線圖)作運算,以觀察可靠之趨勢主流,並尋求干擾因素較少之牛差離或熊差離,從而判斷買賣策略。

隨機慢步指數(Slow STC)在一個起伏循環交替市道走勢時,其訊號非常準確,這無疑成為隨機慢步指數(Slow STC)的優點,但市場價位出現規律性之起伏循環交替市道的走勢(畢竟並非經常出現),這便是隨機慢步指數(Slow STC)之缺點就是過早顯示買賣訊號。

|

財經資訊由 匯港通訊 提供

[

免責聲明

]

財經資訊由 匯港通訊 提供

[

免責聲明

]